《次贷危机 金融危机与欧债危机》王爽著|(epub+azw3+mobi+pdf)电子书下载

图书名称:《次贷危机 金融危机与欧债危机》

- 【作 者】王爽著

- 【页 数】 152

- 【出版社】 北京:中国经济出版社 , 2013.04

- 【ISBN号】978-7-5136-2228-8

- 【价 格】32.00

- 【分 类】金融危机-研究-世界

- 【参考文献】 王爽著. 次贷危机 金融危机与欧债危机. 北京:中国经济出版社, 2013.04.

图书封面:

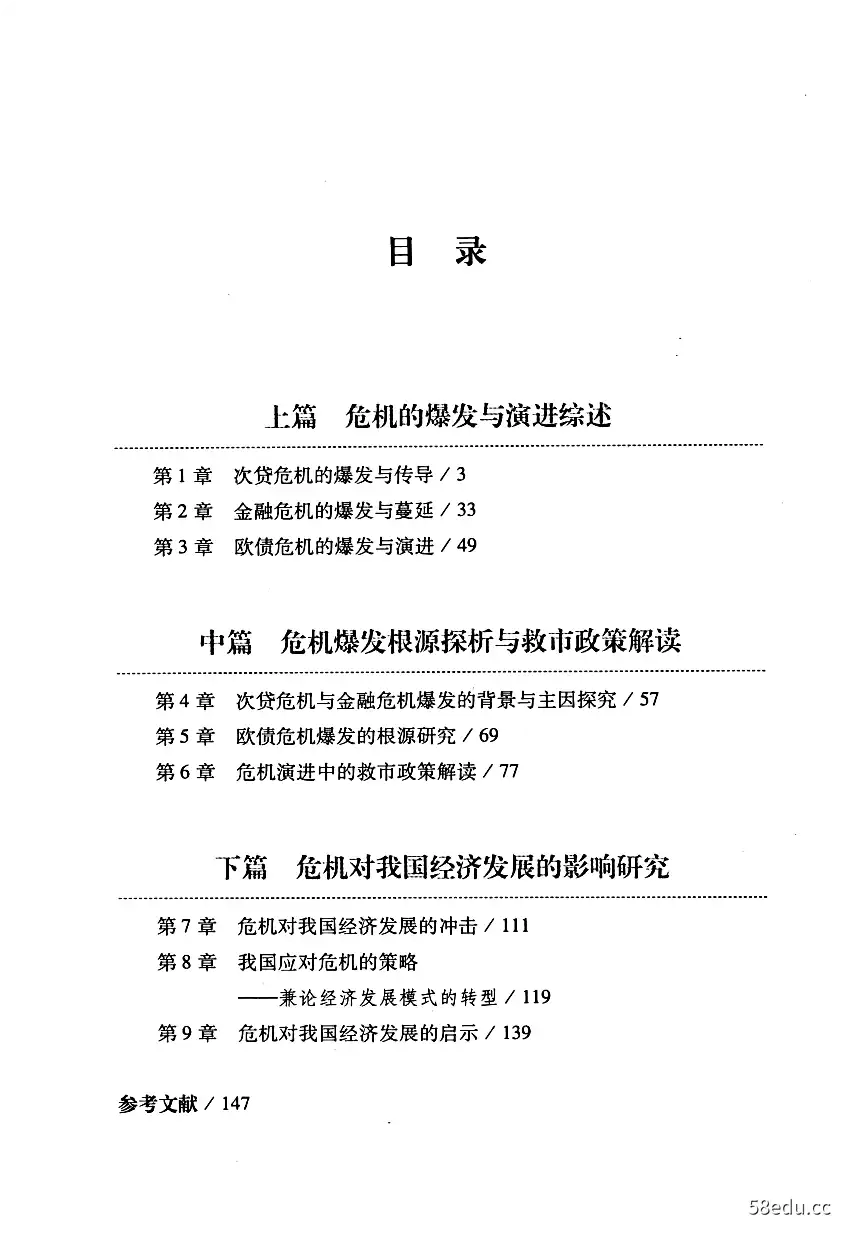

图书目录:

《次贷危机 金融危机与欧债危机》内容提要:

本书共分为三篇,上篇主要对次贷危机、金融危机和欧债危机的爆发与演进进行了全面回顾和系统描述;中篇重点研究了危机爆发的真正根源,同时对危机演进过程中主要经济体的救市政策进行了深入解读;下篇则透彻分析了危机对我国目前经济运行和长远经济发展的影响以及几点启示。

《次贷危机 金融危机与欧债危机》内容试读

上篇危机的爆发与演进综述

你贷危机金融危机欢责危机

a31e12

第1章次贷危机的爆发与传导

2008年3月14日,已连续保持逾80年利润增长、被誉为“一只从不冬眠的熊”的美国投行巨头贝尔斯登(Bear Stearns Cos..)面对汹涌而来的挤提潮①被迫宣布其流动性“显著恶化”,消息公布后贝尔斯登股价应声骤跌47%,报收30美元,降至九年来最低水平,并拖累美国道琼斯指数狂泄近200点。当日,鉴于异常严峻的市场形势,美联储决定通过摩根大通(JP Morgan Chase&Co.)向贝尔斯登紧急提供应急性援助资金②,以防止贝尔斯登危机向整个金融系统蔓延。3月17日,贝

①2008年3月10日,美国股市上出现“贝尔斯登可能陷入了流动性危机,债主将强制变现公司资产”的传言,这些传言又迅速成为《华尔街日报》等美国媒体讨论的话题。贝尔斯登的客户与交易对手开始对贝尔斯登的履约能力产生怀疑,其股票被巨量抛售。3月10一13日,贝尔斯登出现客户挤提潮,170多亿美元的委托资产被客户赎回,贝尔斯登的超额流动性很快从200多亿美元降至30亿美元左右。

②具体做法是,摩根大通向美联储借款后再向贝尔斯登提供为期28天的有担保贷款,贷款风险由美联储承担。按照美国金融市场规定,除非经济进入全面的大萧条,美联储的贴现窗口是不能对贝尔斯登这样的投资银行开放的,如果美联储计划救助贝尔斯登只能通过商业银行迁回。美联储此举足见形势的至为危急。

3

次贷危机、金融危机与欧债危机

高了资产运营的效率:一方面,通过风险隔离,把基础资产原始所有人不愿或不能承担的风险转移到愿意而且能够承担的人那里去;另

一方面,资产支撑证券的投资者能够只承担他们所愿意承担的风险,而不必是资产原始所有人面临的所有风险。因此,通过采取破产隔离机制,资产证券化提高了资本运营的效率,从而给参与各方带来

了收益。

信用增级是使发行的支撑证券能够避免与基础担保品相联系的损失或其他风险的过程。为了吸引更多的投资者并降低发行成本,利用“信用增级原理”①来提高资产支撑证券的信用等级是资产证券化的一个重要特征。信用增级主要分为外部信用增级和内部信用增级。外部信用增级可以采取对全部或部分证券的付款承诺作出保证的形式。保证一般由第三方金融机构提供;内部信用增级则主要采取分档技术(tranching),将资产支持证券分为不同信用级别,低等级证券必须在高等级证券得到清偿后才能获得支付,但在承担高风险的同时也将获得高收益。具体而言,针对同一资产池,发起人通常会将其划分为优先档(Senior Tranche)、中间档(Mezzaine

Tranche)以及股权档(Equity)等不同档次的债券。未来首先全部偿付优先档债券,若有富余再偿付中间档债券,最后偿付股权档债券。

2.资产证券化作为一种结构融资方式,其参与者众多,主要包括发起人、特殊目的实体、投资银行、投资者、托管者、信用增级机构、信用评级机构等(在实际操作过程中,同一主体在不影响系统功能的前提下往往同时兼任几个主体的职能)。

①1信用增级原理是从信用的角度来考察现金流,即研究如何通过各种信用增级方式来保证和提高整个证券资产的信用级别。

6

···试读结束···

资源微信小程序:

作者:秦小敏

链接:https://www.58edu.cc/article/1722630913373773826.html

文章版权归作者所有,58edu信息发布平台,仅提供信息存储空间服务,接受投稿是出于传递更多信息、供广大网友交流学习之目的。如有侵权。联系站长删除。