《房地产业九大税种操作实务》本社编|(epub+azw3+mobi+pdf)电子书下载

图书名称:《房地产业九大税种操作实务》

- 【作 者】本社编

- 【丛书名】房地产智库

- 【页 数】 489

- 【出版社】 北京:中国市场出版社 , 2012.07

- 【ISBN号】978-7-5092-0891-5

- 【价 格】78.00

- 【分 类】房地产业-税收管理-中国

- 【参考文献】 本社编. 房地产业九大税种操作实务. 北京:中国市场出版社, 2012.07.

图书封面:

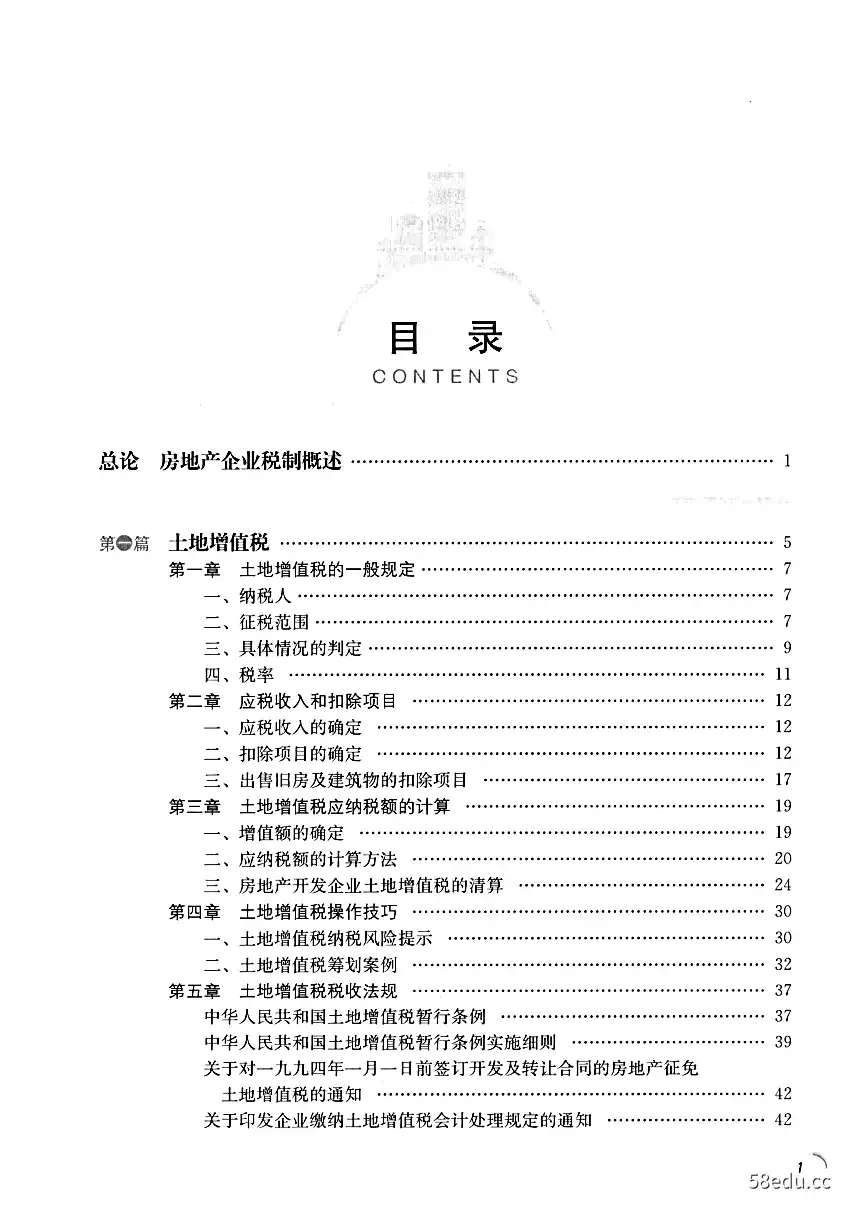

图书目录:

《房地产业九大税种操作实务》内容提要:

本书对房地产业涉及的九大税种分类解析,从税制规定到计算申报,从税种难点焦点问题解析到税收筹划,随后配以当前适用的税收法律规定,并且对部分失效的条款做了编者注,以避免读者在使用废止的政策带来税收风险。是房地产财税从业人员必备的工具书。

《房地产业九大税种操作实务》内容试读

总论房地产企业税制概述

总论

房地产企业税制概述

房地产企业涉及多个纳税环节,与其他行业企业相比,税负比较重。房地产业涉及的主要税种如下表1所示。表1

房地产各流程涉税一览表

征税环节

税种

计税依据

税率

营业税(建筑业)

销售收入

3%

房地产开发印花税

交易合同价

0.05%或0.03%

耕地占用税

耕地面积

1~10元/平方米

营业税(房地产转让、租赁)

销售收入

5%

土地增值税

增值额

四级超率累进税率

房地产交易契税

交易合同价

2%或4%

印花税

交易合同价

0.5%

城镇土地使用税

土地面积

0.5~10元/平方米

房地产占用房产税

房产原值或租金收入

1.2%或12%

城市房地产税

房产原值

1.2%

25%

房地产所得

企业所得税

企业收人

个人所得税

个人收入

20%等

(1)除上述按纳税环节所列税种外,房地产企业还要缴纳城市建设维护税和教育费附加,以营业税等流转税为计税依据,依所在地区分别适用7%(城区)、5%(县城、镇)、1%(城区或者镇以外的地区)计征城市建设维护税,依3%计缴教育费附加。

(2)城镇土地使用税按年计算,分期向土地所在地税务机关缴纳。根据《国家税务总局关于房产税城镇土地使用税有关政策规定的通知》(国税发〔2003)89号)文件规定,房地产开发企业自用、出租、出借本企业建造的商品房,自房屋使用或交付之次月起计缴城镇土地使用税和房产税。

(3)土地增值税采用四级超率累进税率,计算公式为:

应纳土地增值税=土地增值额X适用税率一速算扣除额X速算扣除率

其中,

土地增值额=转让房地产总收入一扣除项目金额

1

三房地产业豫作

二九大税种场

土地增值税税率表如表2所示。表2

土地增值税税率表

级数

增值额与扣除项目金额的比率

税率(%)

速算扣除系数(%)

1

不超过50%的部分

30

0

2

超过50%至100%的部分

40

6

3

超过100%至200%的部分

50

15

超过200%的部分

60

35

案例分析

中州房地产公司通过竞拍获了位于市郊的一块土地,土地面积200000平方米,交付土地出让金6亿元,并于2009年2月1日办理了国有土地使用权证。计划建设400000平方米的住宅,该方案通过了政府部门的用地及规划审批,项目于2009年5月1日开工建设。整个项目的建安成本7亿元,管理费用(不含各项税金)、营销费用等其他费用共1亿元。项目于2010年8月1日竣工并实现销售总收入20亿元。各项税费计算如下:

(1)土地出让阶段,缴纳契税。契税按土地出让金总额的4%缴纳。

契税=60000×4%=1200(万元)

(2)建设施工阶段,缴纳土地使用税和印花税。

在取得国有土地使用权至项目竣工销售完毕期间按每年3元/平方米缴纳。

土地使用税=20×3×1.5=90(万元)

按建筑安装合同计载金额的万分之三缴纳印花税。

印花税=70000×0.03%=21(万元)

(3)销售阶段。

按销售收入的5%缴纳营业税。

营业税=200000×5%=10000(万元)

分别按营业税额的7%和3%缴纳城市维护建设税及教育费附加。

城市维护建设税及教育费附加=10000×10%=1000(万元)

按销售总收入的万分之五缴纳印花税。

印花税=200000万元×0.05%=100(万元)

(4)清算阶段。

①按总销售收入减去扣除项目金额后的增值额计算土地增值税,扣除项目总额为180000万元,其中:土地出让金为60000万元;房地产开发成本为建安成本70000万元;房地产开发费用为土地出让金和房地产开发成本的10%,即:(60000+70000)×10%=13000万元。与转让房地产有关的税金为11000万元,其中,营业税为10000万元,城

2

总论房地产企业税制概述

市维护建设税及教育费附加为1000万元。加计扣除额为土地出让金和房地产开发成本的20%,即:(60000+70000)×20%=26000(万元)。

土地增值额=200000一180000=20000(万元)

增值额占扣除项目金额的比例为11%(20000÷180000×100%),未超过50%,税率为30%。

土地增值税=20000×30%=6000(万元)

②按销售收入减除准予扣除项目金额的应纳税所得额计算缴纳企业所得税(本例不考虑其他纳税调整事项),税率为25%。

准予扣除项目金额为159611万元,其中,土地出让金为60000万元,建安成本70000万元,管理费用及营销费用等各项费用10000万元,各项税金为19611万元(2400+90+21+10000+1000+100+6000)。

应纳税所得额=200000一159611=40389(万元)企业所得税=40389×25%=10097.25(万元)

3

第一篇土地增值税¥

···试读结束···

作者:康桂英

链接:https://www.58edu.cc/article/1569586756481773570.html

文章版权归作者所有,58edu信息发布平台,仅提供信息存储空间服务,接受投稿是出于传递更多信息、供广大网友交流学习之目的。如有侵权。联系站长删除。